\お金のクイズマニア/【雇用保険の対象者について】頑張れ。佐藤常務。

自営業者の方は何から何まで自己責任です。

仕事ができなくなった時のための蓄えもしておかなければなりません。

本当にすごいと思います。

実は取締役も・・・

なんと!!

上記に加え、経営判断や意思決定における過失や不正な行為によって

個人的に責任を問われる可能性があります。

とは言え、取締役になるよう打診されたらなかなか断れないですよね。

嬉しい反面、取締役になることで労働者としての環境が変わることも覚えておきましょう。

退職金がたくさんもらえる事を願っています。

取締役になることは経済的な利益や組織への影響力が増す可能性が

ありますが、同時にいくつかのデメリットも考慮する必要があります。

以下は、取締役になる際の一般的なデメリットのいくつかです。

- 責任とプレッシャー

取締役は会社の意思決定に責任を持ち、組織の健全性と成果に影響を与えます。

これには大きなプレッシャーが伴い、時にはストレスがかかることがあります。 - 法的責任

取締役は会社法や金融法に従って法的な責任を負います。

誤った判断や法令違反があれば、法的な問題に巻き込まれる可能性があります。 - 時間とエネルギーの要求

取締役職は時間とエネルギーを大量に要求することがあります。

会社の方針や戦略に対する深い理解や参加が必要であり、

これがプライベートな時間にも影響を及ぼすことがあります。 - 報酬の不確実性

取締役の報酬は一般的には高いですが、一方で会社の業績や

株価に依存しているため、不確実性があります。

特に企業が困難な局面にある場合、取締役の報酬にも影響が出る可能性があります。 - ステークホルダーとの調整

取締役は様々なステークホルダーと連携し、彼らの期待に応える必要があります。

ステークホルダーの異なる要求や期待を調整するのは難しい場合があります。 - 競争激化

取締役職は競争が激しいことがあります。

他の取締役候補やリーダーシップポジションを求める人々との競争があるため、

常にスキルや経験を向上させる必要があります。

これらのデメリットは一般的なものであり、企業や個々の状況によって異なることがあります。

取締役になる前に、リスクや報酬、期待される役割を十分に理解し、慎重に検討することが重要です。

子どもたちへ将来役立つおかねの知識を伝えたく、このサイトを設けました。

私自身がもっと早くお金の知識を得るべきだったと悔やんだからです。

現在の日本の金融教育は海外に比べ遅れていると感じています。

高校や大学で具体的な金融知識を教えてもらえる場はあまりありません。

大まかな知識があるだけでも困った時に役立ちますし、

細かい知識はその時々に学べばよいと思います。

ただ、資産形成は少しでも早くスタートすることが非常に重要です。

雲泥の差が生まれるので。

子どもたちの未来に役に立てれば嬉しいです。

ファイナンシャルプランナーは今後有望な職種です。

欧米ではファイナンシャル・プランナー(FP)に相談して金融全般にわたる

アドバイスを受けるのが一般的です。

FPはお金の専門家という立場で、欧米諸国では需要が高い傾向にあります。

アメリカの投資家はFPの利用率が高いです。

日本でも個人投資家は増加の一途なのでこれから成長する職業分野です。

ファイナンシャルプランナーへの無料相談サービス。

「家計の相談」

「老後資金の相談」

「教育費・子育て費用の相談」

「保険の見直し」

など。

あなたの立場や、ライフイベントを考慮したうえで、

長期的かつ総合的な視点でさまざまなアドバイスや

資産設計を行い、併せてその実行を援助します。

何度でも無料で相談できて予約と、面談をすると

ハーゲンダッツを3つもらえるチケットが

必ずもらえるみたいです。

FP3級関して

一般の方はFP3級に合格すれば、十分なお金の知識全般が身につきます。

【保険の見直し】【住宅の購入】【子どもの教育費】【老後の生活資金】

【余裕資金の投資先】【相続対策】

人生のどこかのステージで、誰もが気になるトピックです。

そのステージに登った時に知識の有無は雲泥の差を生みます。

きちんと勉強すれば決して難しい試験ではありません。

合格には100時間の勉強時間が必要と言われています。

毎日2時間(スキマ時間も勉強)、土日は4時間(図書館で勉強)頑張れば半年程度で合格できます。

私はもう少し頑張ったので4ヶ月間で合格できました。

高校生以上なら誰でも合格可能だと思います。

私は性格的にテキスト派で、加えて通勤中にStudyingで勉強。

ちなみに私は金融関係の仕事はしたことがありませんが

人生とお金の関わりがとてもよく分かるようになりました。

私が使ったテキストたち

このシリーズはど定番です。

とても気軽に勉強を

スタートできます。

基本的にこの2冊があれば十分です。

テキストにより少し表現が違うので、理解がしづらい部分は

別のテキストを読んで

補完していました。

リクルートが色々な学校や

進学先案内してくれます。

金融教育力を入れている

学校もあります。

千葉商科大学付属高校

金融経済教育研究校

という学校も。

パンフ請求すると、なんと

2,000分の図書カードを

必ずもらえる!

とりあえずもらっておきましょう。

たまたまポッドキャストでニュースを聞いていた時に出会ったです。

社会保障と聞くと難しそうにこえるかもしれませんが、心配ご無用。

文字も大きく、色々な制度を物語にしてくれてます。「15歳から」ということで中学生でも楽しんで読める形式。

子どもたちにおかねの知識をつけてもらう。

まさに私がやりたい事とマッチしています。

お金の知識を具体的に教えてくれる

講座が多数。

YouTubeにたくさんの動画が

アップされていますがどうにも

信頼性が欠けているような・・・

Schooは業界の最前線で活躍する

講師陣が専門性をもって

教えてくれます。

他ジャンルも学べて、月額980円は

コスパが良いですね。

誰にでも分かりやすい言葉に

言い換えて説明することで、

専門用語に対する壁を感じさせない

講義になっています。

テーマごとに10分程度の動画に

分かれているので、スキマ時間での

学習に最適です。

ファイナンシャルプランナーへの無料相談サービスで

「家計の相談」

「老後資金の相談」

「教育費・子育て費用の相談」

「保険の見直し」など。何度でも

無料で相談できて予約と、面談を

するとハーゲンダッツを3つもらえる

チケットが必ずもらえるみたいです。

歴史のある資格総合スクールです。

色々な資格スクールを見ましたが、

少し割安感があると感じました。

3級FPスピード合格講座の

ライフプランの1回目をお試し受講が

できるので、試しに参加するのも

ありでしょう。

ストリートアカデミー。

ストアカ。

私はストアカで受講したこともありますし、講座を開いていたことも

ありました。

先生はプロ講師ではありません。が、中にはすごい経歴をお持ちの

先生もいます。

1,000円で受けられる講座も

たくさんあるのでFP以外で

楽しい講座が見つかるかも。

正直に言って、最初は金融商品の

導入窓口かと疑ってかかりました。

ですが、アドバイザリーや

アンバサダーを見る限り安心な

組織かなと思います。

無料ほど怖い物はないと

考えてしまう小心者です。

日本ファイナンシャル・プランナーズ協会(日本FP協会)の認定教育機関に登録されています。

金融機関を主な対象としているのが

特徴ですね。

メール対応とはなりますが、

質疑応答ができるのはここだけ

かもしれません。

資格取得サービスがサブスクというのは初めて見ました。

面白いサービスですよね。

FPなど金融関係はもちろん、

「日本酒のきほん」まで学べます。

定額で勉強できて、

まさにウケホーダイ。

若者の未来のために、お金の知識を伝えたい

将来、子ども達の役に立つお金の知識を伝えています。

お金とうまく付き合う方法を子ども達に伝えませんか?

就職/結婚/育児/住宅/教育/老後など人生でお金と

向き合うタイミングは多いです。

ですが、学校でお金のことを具体的に教えてもらえましたか?

日本の金融教育は世界に比べ遅れています。

人生100年時代では自分のお金は自分で稼ぐ/増やす/守る/使うを

知っておくことが重要です。

2022年に金融教育が学習指導要領に加わりましたが具体的なお金の知識には

言及していないようです。

お金の歴史や役割を学んだりすることも大切ですが、人生で役に立つのは実践的な

知識を得ることだと思っています。

私もお金と向き合う場面で知らないことがとても多いことを痛感してきました。

『これは事前に知っておきたかった・・・』と。

今は細かい知識まで学ぶ必要はありません。

お金に関する具体的な知識、うまく付き合うコツを知って

対応すべき時が来たら詳しく学ぶのが効率的。

例えば資産形成は時間を味方にしてなるべく早く行動を起こすこと、など。

子ども達にお金のアドバイスをしてあげませんか?

【こんなことに疑問を持っていませんか?】

◆やっぱり投資はやった方がいいの?

◆生命保険にいくらくらいの契約をしておけば十分なの?

◆老後のために2,000万円必要って本当?

◆税金を払っている見返りは?

◆お金の貯め方の基本は?

◆お金の増やし方の基本は?

◆お金の守り方の基本は?

◆インフレって?

◆なんで物価が上がるの/下がるの?

◆どんな種類の投資方法があるの?

◆社会保険に加入していることで

使えるサービスにはどんなものがある?

◆子供を育てるにはどれくらいのお金が必要?

◆お金を借りるのはいけないこと?

◆価値の高いお金の使い方って?

人生を歩むにつれて、お金のことがだんだん分かっていきます。

でも、お金のことが分かった時には40歳、50歳になっていたりします。

お金のことを【なるべく早く】知って、お金と長くつきあうことが一番大事。

お金が全てではないですが、お金があることで人生の選択肢が

増えることは間違いないです。

今は細かい金融知識を勉強する必要はありません。

お金とは一体どんな相手なのか?

友だちになるには相手のことを詳しく知らなければならないですよね?

今はお金に【興味を持つ】くらいで十分です。

子どもたちのために、【お金と友だち】となるための基本と知識を伝えたいです。

【その1】人生設計とお金の話

自分の人生を思い描く

人生のデザインとお金

覚えておきたいお金の知恵

不確実な人生に船出する

【その2】お金に働いてもらおうの話

お金の世界の基本

債権って?

株式って?

投資信託って?

投資と税金の大事な話

【その3】色々な保険の話

なんで保険に入る人が多いの?

命を守る、生命保険

物を守る、損害保険

新しいジャンルの保険

【その4】年金と税金の話

なんで税金を払わなければ

いけないの?

年金をたくさんもらうには?

会社で貯金

年金と税金

【その5】お金と税金の話

お金を稼いだらお金を払う?

色々な種類の税金

いくらくらい税金がかかるのか

税金をおまけしてくれるルール

【その6】不動産の話

財産の王様?

不動産を売ったり、買ったり

不動産のルール

不動産への投資って?

【その7】財産の話

財産をもらったら税金がかかる

財産をあげたら税金がかかる

自分が死んだら残った財産を誰が、どのくらいもらえる?

【その8】さあ、お金を有効に使おう!

豊かな時間を得るために、お金を使う

欲しい物を得るために、お金を使う

時間を得るために、お金を使う

安心を得るために、お金を使う

自分の成長のために、お金を使う

社会のために、お金を使う

【若者の保護者/教育関係者の皆様へ】

2022年から始まった高校での金融教育必修化、人生100年時代、

老後2,000万円問題など私たちが高校生だった時から時代は変わりました。

これから大人になる若者たちが充実した人生を送るために、

お金の話は切っても切れない関係です。

しかしながら、これまでの日本の教育/家庭内での教育現場では

無意識に【お金の話】は避けられがちでした。もう避けては通れない時代です。

お金に関しても自分の身は、自分で守る。

社会人になってからお金のことを学ぶのでは遅すぎると感じませんか?

特に資産形成にあっては、スタートするのが早ければ早いほど有利な状況となります。

私自身も高校生と大学生の娘を育てている真っ最中です。

彼女たちには社会人デビューする前に金融リテラシーを身につけてもらいたいと思っています。

大事なお子さん、生徒さんにお金の知識を得るチャンスを与えていただきたいです。

難しい話を噛み砕き、興味/関心を抱いてもらえる授業を提供して参ります。

大切な子供たちに、大切な知識を身につけて欲しいと願ってやみません。

少しでも金融教育にご関心を持っていただけたら幸いです。

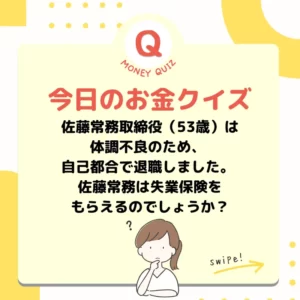

画像内文言(検索用)今日のお金クイズ 佐藤常務取締役のその後は今日のお金クイズ 佐藤常務(53歳)は体調不良のため自己都合で退職しました。佐藤常務は失業保険をもらえるのでしょうか?

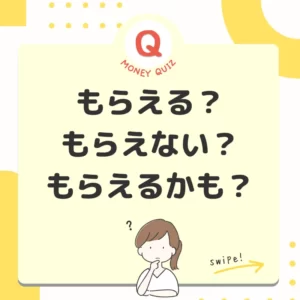

今日のお金クイズ もらえる?もらえない?もらえるかも?今日のお金クイズ もらえない!今日のお金クイズ 法人の役員や、個人事業主とその家族は雇用保険の対象になりません。失業保険や就職促進給付、雇用継続給付、教育訓練給付など今日のお金クイズ 昇進して役職が上がるのは嬉しいことですが、責任の重さと制限や規定にとらわれること、そうした部分も熟慮した上で受任することも大切です。今日のお金クイズ 頑張れ!佐藤常務!